La erosión de la economía venezolana ha minado el valor del bolívar hasta el punto de convertirse en un actor mínimamente frecuente en las transacciones que ocurren en el país suramericano. Su colapso, indican los expertos, ha dado paso a un sistema multimoneda, un sinfín de métodos de pago y el -fallido- intento oficial de imponer un “tóken” digital.

Por Carolina Alcalde, Luisana Solano, Gustavo Ocando Alex / vozdeamerica.com

La pérdida de valor del bolívar no tiene un momento específico en la historia económica reciente de Venezuela. Ha sufrido una depreciación progresiva en medio de la segunda hiperinflación más prolongada de la historia -45 meses al hilo-, una “política fiscal irresponsable” y una estrategia monetaria “desordenada” de parte del gobierno, opina el economista y directivo del Centro de Investigación y Formación Obrera, Manuel Sutherland.

La moneda nacional difícilmente alcanza para pagar siquiera un boleto o “pasaje” de transporte público. Ha derivado en una moneda que genera “una serie de dificultades” y pérdida de tiempo y dinero en transacciones rutinarias, explica Sutherland en entrevista con la Voz de América.

Sobran ejemplos de su escaso impacto en la economía local. Por ejemplo, la cantidad de bolívares equivalentes al tipo de cambio en dólares era de 175 dólares per cápita en 2011. Diez años después, esa variable es de apenas medio dólar.

“Todo se hace más engorroso y complicado. La dolarización informal o ‘chucuta’, como decía Arturo Uslar Pietri, implica que no haya suficiente cambio, ni facilidades para poder realizar las transacciones, porque no hay circulación de monedas, de dinero pequeño, ni céntimos”, indica.

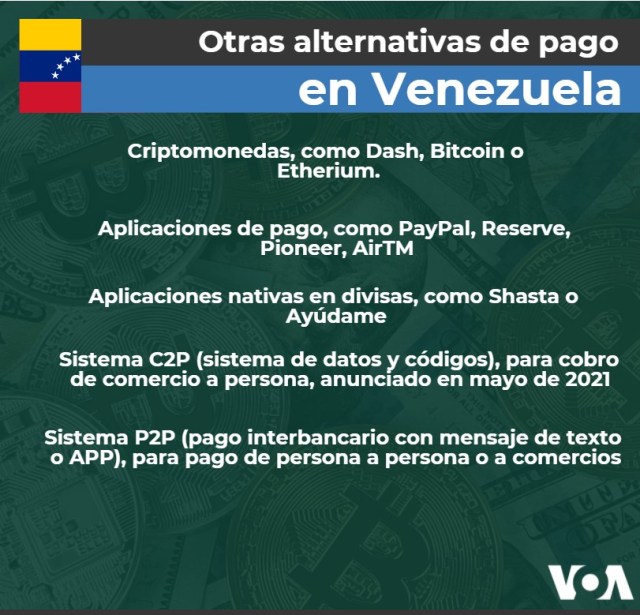

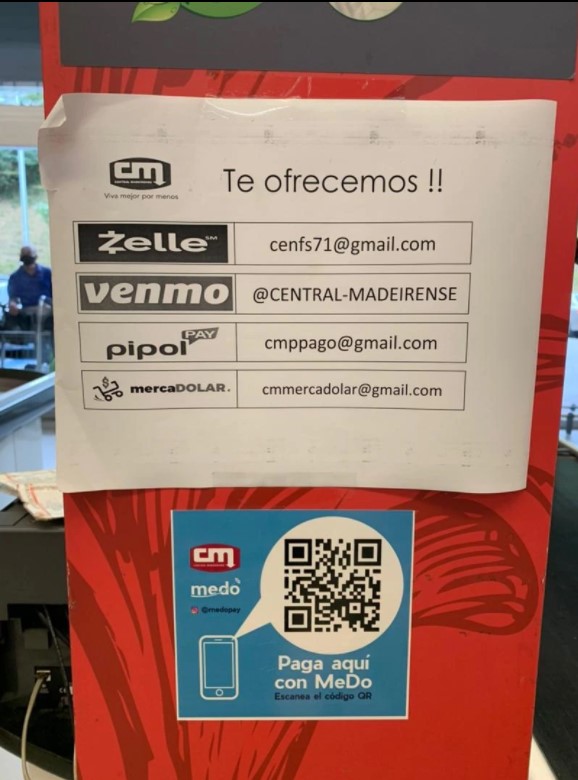

Ese colapso ha sido terreno fértil para una economía que, a pesar de estar enmarcada en un control de cambio oficial desde 2003, permite de facto numerosas y curiosas formas de pago, como pepitas de oro, granos de café, trueques o “tókens” digitales de origen gubernamental.

El dólar: un viejo conocido que “llegó para quedarse”

Incluso antes de la situación que vive actualmente el país, el dólar no era ningún extraño para los venezolanos, especialmente aquellos que buscaban preservar sus activos, ni para su economía.

Sin embargo, economistas consultados por la Voz de América coinciden en señalar que a partir de 2017, después de que en el último trimestre del año el país entrara en hiperinflación, el proceso de dolarización espontánea que vive Venezuela se profundizó, teniendo un punto de inflexión durante el apagón generalizado que hubo en marzo de 2019.

“En términos de disponibilidad, si vas encontrar valor en circulación monetaria en Venezuela, son más comunes las divisas que los bolívares”, señala Giorgio Cunto Morales, economista senior de la firma Ecoanalítica y profesor universitario.

Precisamente Ecoanalítica es una de las empresas que ha registrado este fenómeno en el país, y según sus últimos sondeos, para marzo de este año 67,1% de las transacciones comerciales se realizaron en divisas. Más allá de ello, Cunto señala que el proceso “no está avanzando con tanta velocidad después de la pandemia”.

El economista no duda en apuntar que lo que sí ha ido avanzando es la adopción la respuestas que ha tenido la banca venezolana ante este fenómeno: las cuentas custodias en divisas o cuentas convertibles. También para marzo, las cuentas de depósitos en divisas ocupaban casi el 50% del total de depósitos de la banca privada, de acuerdo Ecoanalítica.

“La dolarización es efecto de la perdida de confianza de la ciudadanía en el signo monetario, y esa confianza es muy difícil de recuperar”, sentencia Cunto.

Más allá de calificar la dolarización que vive el país como una “válvula de escape”, el Gobierno venezolano continúa defendiendo el bolívar como la moneda oficial. Apenas la semana pasada, anunció la tercera reconversión en un poco más de una década, quitándole en total 14 ceros a la moneda.

De acuerdo al comunicado del Banco Central venezolano, esta medida no “afecta el valor de la moneda” y se trata de un proceso dirigido “a rescatar su fortaleza”. Sin embargo, los economistas señalan que esto no tendrá mayor efecto en la adopción del dólar en el país.

“(Estas reconversiones) no están cabalmente insertas dentro de un plan económico que haya logrado la estabilización de la economía (…) Si eso no se logra, obviamente tú vas a tener la conducta habitual de ir buscando refugio en dólar”, apunta por su parte la economista y directora de Síntesis Financiera, Tamara Herrera.

La especialista señala que si bien este es un proceso “difícilmente se va a detener”, considera que el país no va ir a una dolarización formal de su economía “bajo este contexto político ni esta dirección política”.

Herrera señala distintas limitaciones para ello, entre lo que está la falta de una cámara de compensación que se encargue de las transacciones en divisas y la imposibilidad de emitir o imprimir dinero.

Entre tanto, Henkel García, analista financiero y director de Econometrica, explica que la respuesta del Gobierno entorno a esta situación se da porque son más los beneficios que las pérdidas. “Creo que el Gobierno también entendió que no valía la pena empezar a hostigar el uso del dólar, sino a facilitarlo”, apunta.

Al igual que los economistas, no duda en señalar que la dolarización es “irreversible” y probablemente se profundice aún más, aunque puede que a menor ritmo.

“El dólar llegó para quedarse (…) y ojalá sea en medio de un esquema de cocirculación de moneda y no como moneda única, porque para mí sí tiene utilidad tener una moneda local, pero una moneda local que tenga la confianza de la gente”, señala el analista financiero.

En este sentido, los especialistas explican que lo indicado y “realista” es pensar en avanzar hacia un espacio “multimoneda”, probablemente de dos monedas paralelamente; y algunos incluso destacan que la economía venezolana es, de facto, una economía bimonetaria.

El petro, un token incomprendido

El petro es un token creado por el gobierno venezolano, respaldado por recursos naturales como petróleo, hierro y oro que surgió en 2018 con la idea de convertirla en una “moneda digital de intercambio comercial”, y sobre la que existen más preguntas que respuestas.

El economista y especialista en finanzas de empresas, Aarón Olmos, sostiene que, de alguna manera, la intención era que fuese utilizado “en la misma manera como se utilizaba el bolívar”.

“Principalmente ha servicio como una vía para cancelar prestaciones sociales o ayudas a pensionados y jubilados. El circuito económico que esta detrás de su uso no se comprende muy bien, porque hace falta liquidez para poder convertirlo luego en bolívares y que el sector comercio y servicios puedan recibirlo y al mismo tiempo intercambiarlo”, explica

Actualmente el valor oficial del token equivale a 56,25 dólares, pero en el mercado secundario puede cotizarse en unos 20 dólares.

Siga leyendo en vozdeamerica.com

Si quieres recibir en tu celular esta y otras informaciones descarga Telegram, ingresa al link https://t.me/albertorodnews y dale click a +Unirme.